財新網 ︳2016-03-15

http://opinion.caixin.com/2016-03-15/100920239.html

施康、王立升

(施康為香港中文大學中國經濟研究中心副主任,王立升為香港中文大學經濟系在讀博士生)

【編者按】2015年12月的中央經濟工作會議部署了今年五大任務:去產能、去庫存、去杠杆、降成本、補短板。中國經濟開放論壇據此於1月12日就“中國經濟去杠杆”議題進行了專題研討。我們選擇其中四篇以饗讀者。本次論壇成果將由中信出版社以《激辯去杠杆:如何避免債務-通縮》結集出版。

中國經濟開放論壇是由上海交通大學中國發展研究院潘英麗教授倡議並與北京大學國家發展研究院黃益平教授聯合發起的學術與政策研究論壇。論壇具有開放性,由研究中國經濟的國內外高校學者和來自金融機構的首席經濟學家共同參與,不定期地對中國經濟趨勢與改革議題進行多視角的研討和交流。論壇由上海交通大學安泰經濟與管理學院和北京大學國家發展研究院合作主辦。

2015年底的中央經濟工作會議明確指出今年結構性改革的重心為“去產能”、“去庫存”、“去杠杆”、“降成本”與“補短板”,勇敢面對並著手化解我國的高杠杆問題。雖然從樂觀的角度來看,“當你勇敢面對問題時,問題已經解決了一半”,但是,經濟改革往往伴隨著高阻力與高風險,在挽起袖子大幹一場之前,我們必須要先回答好如下幾個問題:我國的杠杆率到底有多高?從宏觀經濟層面與微觀企業層面來看是怎樣的發展趨勢?杠杆的配置在不同的企業、不同的區域,以及不同的時期之間是否存在較大的差異?只有弄清楚了這些問題,我們才能明白到底是否要去杠杆,如何去杠杆,以及去杠杆之後的路應該怎麼走。

從宏觀層面來看,高杠杆率的本質還是經濟體系中的錢太多了。定性來看,我國的流動性存量與其他國家相比顯然過多,這是學術界與業界基本認同的主觀感受;但大家更關心這個過多的程度定量來看究竟有多高?在本文中,我們首先通過跨國實證研究證實中國的流動性存量相對其他國家而言較高,並定量估測該程度;然後利用中國省級資料研究當前的經濟體制下,到底是什麼原因導致了過多流動性。最後,我們用1998-2013年間工業企業的微觀資料來看杠杆率的變化,以及其分佈特徵。

1. 我國的流動性存量過高

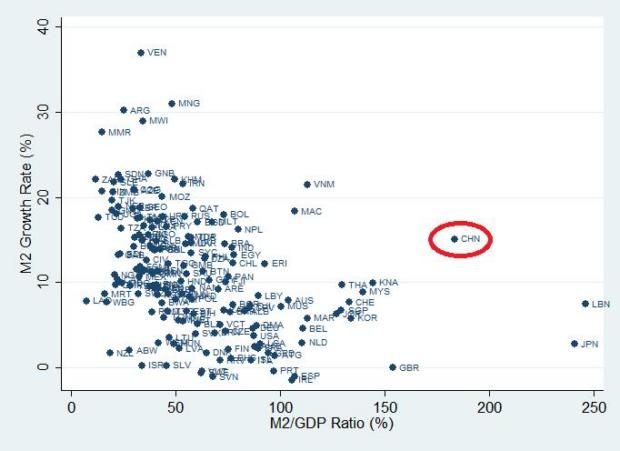

作為測定宏觀經濟層面上流動性供給程度的指標,我國的M2/GDP比率在2014年底就已高達193%,遠超同期的美國。圖1給出了2010-2014年間流動性供給存量(M2/GDP比率)與流量(M2增速)兩個維度上的跨國比較。具體說來,2010-2014年間中國的M2/GDP均值達到183.4%,該指標在發達經濟體平均為87.7%,在包含發達經濟體與發展中經濟體的全部樣本內平均值為63%;此外,中國的M2增速在這五年內均值達到15.1%,遠高於發達經濟體的7.4%與全部樣本的11.3%。

圖1:M2/GDP比率與M2增速的跨國比較:2010-2014

資料來源:世界銀行World Development Indicators資料庫

我們利用世界銀行的跨國面板資料做了一項回歸研究,控制了經典理論中與貨幣供給與需求相關的很多變數,比如人口結構、收入水準、貿易規模、政府規模、匯率制度。在此基礎上,我們也控制了國家與年份的固定效應。這樣,各個國家的流動性存量指標(M2/GDP比率)將由一系列相對外生的宏觀變數所決定,樣本中的各個國家有一個共同的常數項,但也存在一個由國家特性所決定的固定效應係數(Country-Specific Fixed Effect),我們把這個參數估計出來,定量地看模型中不能被因變數和時間趨勢解釋的部分到底有多大。比如,中國實際的M2/GDP比率為180-190%,因變數、年份固定效應與樣本常數均值所解釋的部分大約為120%,剩下的60%左右是中國特定的固定效應係數。因此,我們認為中國流動性過高的程度大約為50%左右,當然該定量結論的合理性有待進一步的研究與探討。

大家都很熟悉中國的M2/GDP比率走勢圖,中國的M2/GDP比率在過去三十多年一直保持上升趨勢,除了2007-2008年間因全球金融危機稍有回落。可以說,從存量的時間序列來看,中國的流動性一直處於“開足馬力加大供應”階段。此外,我們測算發現流動性與實體經濟脫鉤的現象越來越嚴重,如果把我國近二十多年來的時間序列以2007年全球金融危機為界分成前後兩段,危機前貨幣供應量與經濟增速、物價相關性較高,但在危機以後該相關性明顯下降了,這也與央行首席經濟學家馬駿博士的觀點一致。為什麼會出現“貨幣供給在宏觀層面上持續寬鬆,但對實體經濟的刺激作用越來越弱”這個現象呢?

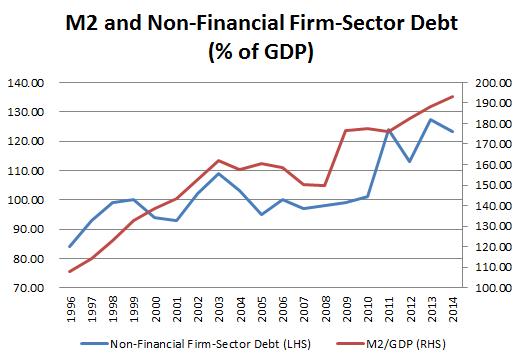

帶著這個問題,我們再來看我國債務和流動性的關係。債務的本質就是借錢,如果不允許大家彼此借貸,也就不存在所謂的杠杆率了。所以我國杠杆率過高的核心問題是貸出去的錢太多了。在圖2中,紅線代表流動性供給(M2/GDP),藍線代表非金融行業企業部門債務對GDP的比例。這兩組資料之間相關性很高,達到78%,所以流動性與企業部門的負債率高度相關。從某種意義上也可以這麼說,過度的流動性增加了總體負債率。這樣,我們將之前的問題進一步展開為,“為什麼企業部門總體的負債率提高,可用資金增多,但實體經濟的增長卻越來越乏力呢?”

圖2:M2與非金融企業部門債務(GDP占比):1996-2014

資料來源:Wind資料庫

2. 結構性扭曲與流動性過剩

針對上節提出的問題,有人可能會說,流動性對經濟增長的拉動效應減弱現在已經是個全球性現象,與經濟週期因素有關,沒有什麼好大驚小怪的。但我們的跨國回歸研究證明中國有自己獨特的結構性或體制性問題在裡面,這些問題造成了經濟體制中資源配置上的結構性扭曲。基於這個觀點,我們做了簡單的省級資料回歸分析:第一步先估計出信貸對經濟增長的貢獻率,估算方程的被解釋變數是省級的GDP增速,解釋變數包括信貸增速與其他的控制變數,這樣經濟增長對信貸增長的彈性係數就可以定義成信貸貢獻率;第二步利用得到的橫截面資料來檢驗信貸貢獻率與經濟結構(國有企業或私有企業的相對市場份額)是否有關係。我們證實,在私有企業比重越高的地區,整體信貸貢獻率越高,該結論統計上顯著且穩健。這說明由於政府隱性擔保與關聯式貸款的存在,信貸資源過多集中於低效率的國企部門,為了維持經濟增長,政府不得不釋放過多流動性。這樣也間接催生出一批“僵屍企業”,一定程度上綁架了政府與銀行。在經濟上行週期,結構性扭曲弱化了宏觀貨幣政策對實體經濟的傳導效果;在經濟下行週期,結構性扭曲催生的“僵屍企業”將成為整個經濟體系系統性風險的核心來源。

3. 微觀企業的杠杆率變化趨勢與分化方向

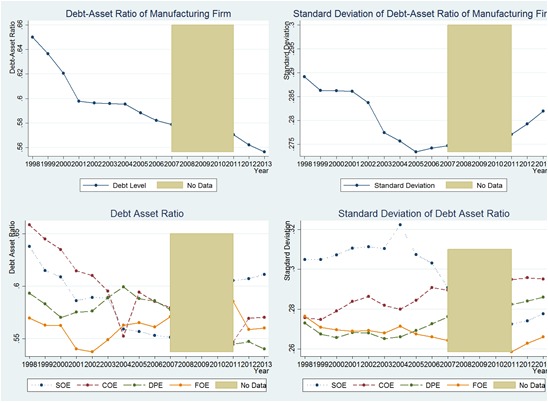

中國社科院每年會公佈宏觀經濟中各個部門的杠杆率指標,但該指標無法反映企業之間的資源錯配問題。因此,我們使用工業企業資料庫中微觀企業層面的資料,覆蓋的時間範圍為1998年到2013年。由於學術界一致認為該資料庫中2008到2010年間資料品質相對較差,我們篩掉這段時間的資料。我們的主要發現是:

(1)在金融危機之後,工業企業部門的加權平均杠杆率呈下降趨勢,但分企業所有權類型來看,國有企業的杠杆率上升,私有企業的杠杆率下降;杠杆率在企業之間的分化程度增大,尤其是在國有企業內。

如圖3所示,微觀企業層面的全行業加權平均杠杆率自1998年至2013年一直保持下降的趨勢,但該趨勢在不同類型行業之間表現非常不同,金融危機之後國有企業的杠杆率在增加,但私營企業是在去杠杆。金融危機之後杠杆率在國有企業與集體企業內部分化程度均增大(“兩極化”),但在私營企業內部分化程度相對下降。

圖3:工業企業資產負債率的加權平均值與標準差:1998-2013

資料來源:中國工業企業資料庫

注:SOE、COE、DPE、FOE分別表示國有企業、集體企業、國內私有企業與外資企業。

(2) 產能過剩行業內的企業杠杆率較高。

杠杆率在不同行業內的差異較大。具體而言,在我們的工業企業樣本中,石油化工、金屬冶煉、煤炭開採、電力與熱能供應、化纖製造高居行業杠杆率排行榜前五,很顯然,這些行業屬於產能過剩與高污染行業;而杠杆率較低的行業主要為輕工業,如竹木工藝製品、製藥、皮革製品、食品飲料等。

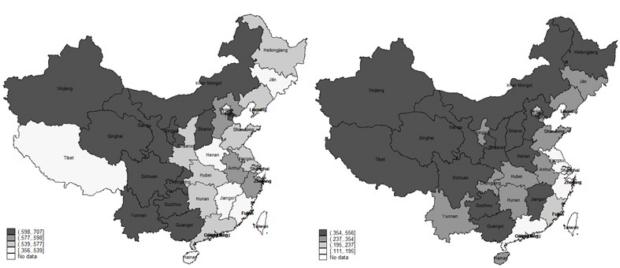

(3) 內陸地區企業的杠杆率較高,其次是沿海地區,中部地區杠杆率最低。

如圖4(左)所示,高杠杆率這個問題按地區劃分來看,內陸地區最為嚴重,如新疆、青海、甘肅、雲南、內蒙古、山西等;其次是沿海地區,如安徽、浙江、天津、江蘇、廣東等;中部地區反而杠杆率較低,如河南、江西等。

杠杆率在地區間的不均衡配置,其實帶給我們一喜一悲。喜的是在私有企業份額較高、高科技產業相對集中、經濟相對發達的東部沿海地區,企業杠杆率較高,該情形下的高杠杆可以促進企業研發與產出,釋放生產活力,引導並推動產業轉型與升級,提高信貸資源的使用效率,這是“好的杠杆”;悲的是在國有企業份額較高、重工業相對集中、經濟發展相對滯後的內陸地區(如圖4(右)所示),企業杠杆率更高,該情形下的高杠杆會放大預算軟約束問題,提高銀行的壞賬風險,阻礙私有企業發展與資源的優化配置,惡化產能過剩現象,降低信貸資源的使用效率,這是“壞的杠杆”。

圖4:工業企業杠杆率(左)與私有部門市場份額(右)在地域上的分佈:2013

資料來源:工業企業資料庫,Wind資料庫

4. 信貸資源錯配與杠杆風險

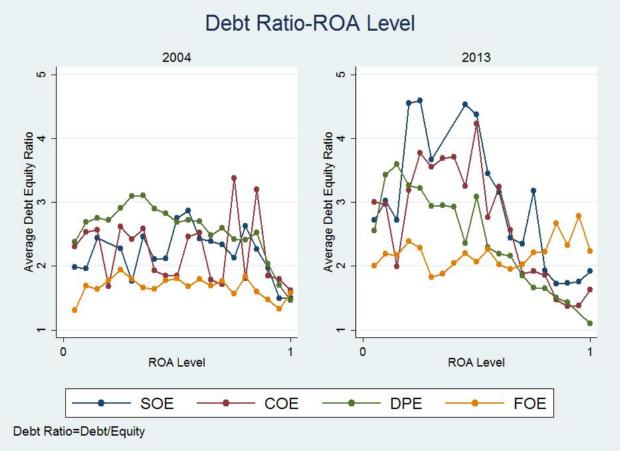

最後,我們將重心放在金融危機前後企業的負債率與效率和規模之間的關係上。我們選擇2004年與2013年作為兩個觀測點,分別代表危機前與危機後。先看圖5,橫坐標是銷售利潤率(也可理解為資本回報率,用銷售總利潤/總資產作為衡量標準),縱坐標是杠杆率(這裡我們用負債權益比率來衡量,即總負債/總所有者權益,也就是我們通常所說的產權比率)。在危機前杠杆率與資本回報率呈倒U型關係,這符合基本的經濟學直覺,即資本回報率低的企業難以負擔借貸成本,無法得到較多的外部融資,杠杆率中的分子較低;資本回報率高的企業,通常都擁有比較充裕的自有資金,杠杆率中的分母較高。而在危機後,杠杆率與資本回報率幾乎呈負相關關係(或者可以理解為一個更加陡峭且峰值嚴重偏左的倒U型關係),這說明在危機後更多的信貸資源配置於低效率的企業。換種說法,資產回報率越低的企業反而杠杆率越高。

圖5:工業企業杠杆率與資本回報率:分企業所有權類型

資料來源:工業企業資料庫

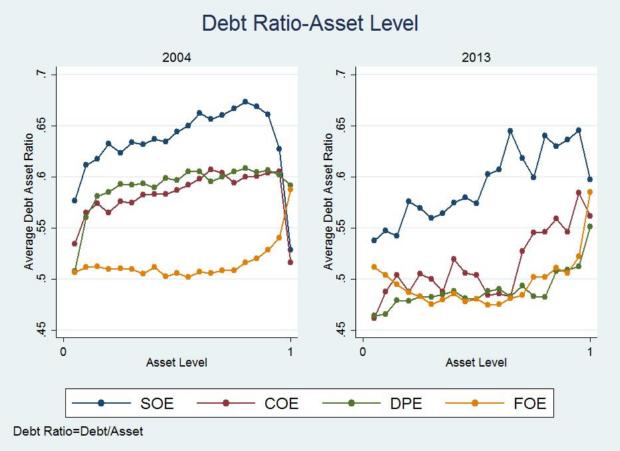

再看圖6,橫坐標是用總資產規模衡量的企業規模,縱坐標是杠杆率(這裡我們用資本負債率來衡量,即總負債/總資產)。類似地,我們發現危機前杠杆率與企業規模呈倒U型關係,即規模小的企業因缺少可抵押資產、缺少政府的隱性擔保等原因難以得到足夠的外部融資;規模大的企業因自有資金充裕,通常不需要大量舉債融資。而在金融危機後兩者關係呈現出正相關關係,即規模越大的企業杠杆率越高,“大而不能倒”的現象越發嚴重。

圖6:工業企業杠杆率與資產規模:分企業所有權類型

資料來源:工業企業資料庫

以上兩張圖釋放出危險的信號,說明在金融危機之後,企業融資的激勵機制被嚴重扭曲了。中小型企業與私有企業融資越來越難,而信貸資源錯配於大企業與低效率企業的問題出現明顯惡化。

因此,“去杠杆”絕對不能一刀切,需要根據不同企業的規模、所有權特徵、行業特徵、以及區域特徵,鼓勵“好的杠杆”,去掉“壞的杠杆”,優化信貸資源的均衡配置。此外,我們需要研究清楚到底是哪些體制問題使得曾經的“好的杠杆”成了現在令人頭疼的“壞的杠杆”,避免“頭痛醫頭、腳痛醫腳”的低效改革惡性循環,找到該結構性扭曲的內在根源與“去杠杆”的切入點,通盤思考改革大局,頂層設計改革路徑,讓“供給側改革”發力更加穩、准、狠。